«Полная неожиданность»: в России рухнули продажи электроники. Падение розничной торговли в россии продолжается Падение продаж в розничной торговле сентябрь

11.12.2017

Экспорт-импорт важнейших товаров за январь-октябрь 2017 года

По данным таможенной статистики в январе-октябре 2017 года внешнеторговый оборот России составил 471,1 млрд. долларов США и по сравнению с январем-октябрем 2016 года увеличился на 25,0%.

Сальдо торгового баланса сложилось положительное в размере 102,9 млрд.долларов США, что на 22,3 млрд. долларов США больше, чем в январе-октябре 2016 года.

Экспорт России в январе-октябре 2017 года составил 287,0 млрд.долларов США и по сравнению с январем-октябрем 2016 года увеличился на 25,5%.

Основой российского экспорта в январе-октябре 2017 года в страны дальнего зарубежья традиционно являлись топливно-энергетические товары, удельный вес которых в товарной структуре экспорта в эти страны составил 64,8% (в январе-октябре 2016 года – 62,7%). По сравнению с январем-октябрем 2016 года стоимостный объем топливно-энергетических товаров возрос на 30,1%, а физический – на 3,5%. Среди товаров топливно-энергетического комплекса возросли физические объемы экспорта угля каменного на 11,2%, газа природного – на 7,3%, дизельного топлива – на 2,8%, нефти сырой – на 1,3%. Вместе с тем снизились физические объемы экспорта бензина автомобильного на 27,0%.

В общем стоимостном объеме экспорта в страны дальнего зарубежья доля металлов и изделий из них в январе-октябре 2017 года составила 10,0% (в январе-октябре 2016 года – 9,9%). Стоимостный объем экспорта указанных товаров возрос по сравнению с январем-октябрем 2016 года на 26,6%, а физический – снизился на 3,6%. Сократились физические объемы экспорта чугуна на 15,7%, алюминия – на 8,3%, ферросплавов – на 5,8%, полуфабрикатов из железа и нелегированной стали – на 4,9%. Вместе с тем возросли физические объемы экспорта меди и медных сплавов на 10,4%.

Доля экспорта машин и оборудования в январе-октябре 2017 года составила 5,6% (в январе-октябре 2016 года – 6,3%). В январе-октябре 2017 года возрос стоимостный объем экспорта данной товарной группы на 12,8%. При этом стоимостные объемы поставок электрооборудования снизились на 21,0%, а поставки инструментов и аппаратов оптических и медицинских увеличились на 28,6%, механического оборудования – на 22,4%. Увеличились физические объемы поставок легковых автомобилей на 66,0%, а грузовых автомобилей – сократились на 42,0%.

Доля экспорта продукции химической промышленности в январе-октябре 2017 года составила 5,5% (в январе-октябре 2016 года – 6,2%). По сравнению с январем-октябрем прошлого года стоимостный объем экспорта этой продукции возрос на 10,9%, а физический – на 2,9%. Возросли физические объемы поставок пластмасс и изделий из них на 24,9%, продуктов неорганической химии – на 16,8%, каучука и резины – на 3,9%. При этом снизились поставки органической химии на 7,3%, удобрений азотных – на 5,3%.

Доля экспорта продовольственных товаров и сырья для их производства в товарной структуре экспорта в январе-октябре 2017 года составила 4,9% (в январе-октябре 2016 года – 5,2%). По сравнению с январем-октябрем 2016 года стоимостные и физические объемы поставок этих товаров возросли на 20,5% и на 19,1% соответственно.

Доля экспорта лесоматериалов и целлюлозно-бумажных изделий в январе-октябре 2017 года составила 3,2% (в январе-октябре 2016 года – 3,4%). Физический объем экспорта данной товарной группы возрос на 6,4%. Возросли объемы поставок пиломатериалов на 13,4%, при этом снизились объемы экспорта необработанных лесоматериалов на 4,5%, целлюлозы – на 1,0%, фанеры – на 0,4%.

В товарной структуре экспорта в страны СНГ в январе-октябре 2017 года доля топливно-энергетических товаров составила 33,0% (в январе-октябре 2016 года – 32,8%). Стоимостные объемы экспорта этих товаров возросли на 26,2%, а физические – на 1,5%. Возросли физические объемы поставок кокса на 71,7%, нефтепродуктов – на 37,2%, газа природного – на 2,2%. При этом снизились физические объемы экспорта электроэнергии на 16,5%, нефти сырой – на 8,9%.

Удельный вес машин и оборудования в январе-октябре 2017 года составил 16,4% (в январе-октябре 2016 года – 15,7%). Стоимостный объем экспорта этих товаров возрос на 31,6%. В том числе увеличились стоимостные объемы поставок средств наземного транспорта, кроме железнодорожного, на 55,2%, механического оборудования – на 24,1%. Физический объем экспорта грузовых автомобилей возрос на 33,2%, а легковых автомобилей – на 10,4%.

Удельный вес продукции химической промышленности в товарной структуре экспорта в страны СНГ в январе-октябре 2017 года составил 15,3% (в январе-октябре 2016 года – 16,0%). По сравнению с январем-октябрем 2016 года стоимостные и физические объемы поставок этих товаров возросли на 20,5% и на 8,0% соответственно. Увеличились объемы экспорта удобрений на 43,1%, продуктов органической химии – на 13,9%, пластмасс и изделий из них – на 15,6%. При этом снизились физические объемы экспорта продукции неорганической химии на 20,5%, фармацевтической продукции – на 5,3%.

Доля металлов и изделий из них в экспорте в страны СНГ в январе-октябре 2017 года составила 12,5% (в январе-октябре 2016 года – 11,9%). Стоимостный объем экспорта данной товарной группы увеличился по сравнению с январем-октябрем 2016 года на 31,2%, а физический – на 11,9%. Возросли физические объемы экспорта черных металлов и изделий из них на 12,0%, в том числе ферросплавов – на 67,4%, полуфабрикатов из железа или нелегированной стали – на 25,3%, проката плоского из железа и нелегированной стали – на 20,0%.

Доля продовольственных товаров и сырья для их производства в товарной структуре экспорта в январе-октябре 2017 года составила 10,1% (в январе-октябре 2016 года – 11,0%). По сравнению с январем-октябрем 2016 года стоимостные объемы поставок этих товаров увеличились на 15,3%, а физические – на 8,7%. Возросли физические объемы экспорта свинины свежей и замороженной на 37,7%, масла растительного – на 11,0%, рыбы свежей и мороженой – на 9,2%. При этом снизились поставки молока и сливок на 15,3%, сыров и творога – на 5,6%.

Доля экспорта лесоматериалов и целлюлозно-бумажных изделий в январе-октябре 2017 года составила 4,4% (в январе-октябре 2016 года – 4,6%). Стоимостный и физический объемы экспорта указанной товарной группы увеличились по сравнению с январем-октябрем 2016 года на 21,8% и 7,6% соответственно. Физические объемы экспорта целлюлозы возросли на 13,5 %, пиломатериалов – на 2,9%, фанеры – на 1,8%.

Импорт России в январе-октябре 2017 года составил 184,1 млрд.долларов США и по сравнению с январем-октябрем 2016 года увеличился на 24,3%.

В товарной структуре импорта из стран дальнего зарубежья на долю машин и оборудования в январе-октябре 2017 года приходилось 51,2% (в январе-октябре 2016 года – 49,4%). Возрос стоимостный объем ввоза этой продукции по сравнению с январем-октябрем 2016 года на 27,3%. Стоимостный объем поставок средств наземного транспорта, кроме железнодорожного, увеличился на 36,5%, механического оборудования – на 28,4%, электрического оборудования – на 24,4%, инструментов и аппаратов оптических – на 22,4%. Физический объем импорта легковых автомобилей снизился на 6,7%, а грузовых автомобилей – возрос на 50,9%.

Удельный вес продукции химической промышленности в товарной структуре импорта в январе-октябре 2017 года составил 18,5% (в январе-октябре 2016 года – 19,2%). Стоимостный объем ввоза продукции химической промышленности возрос по сравнению с январем-октябрем 2016 года на 19,3%, а физический – на 3,9%. Возросли объемы физических поставок каучука, резины и изделий из них на 15,3%, органических соединений – на 11,3%, красок и лаков – на 6,0%, фармацевтической продукции – на 5,7%, пластмасс и изделий из них – на 4,2%.

Доля импорта продовольственных товаров и сырья для их производства в январе-октябре 2017 года составила 11,4% (в январе-октябре 2016 года – 12,3%). Стоимостные и физические объемы импорта возросли на 15,5 % и 8,3% соответственно. Физические объемы поставок масла сливочного увеличились на 72,7%, рыбы свежей и мороженой – на 14,5%, сыров и творога – на 9,4%, мяса свежего и мороженного – на 9,8%, цитрусовых – на 7,6%.

Удельный вес текстильных изделий и обуви в январе-октябре 2017 года составил 6,1% (в январе-октябре 2016 года – 6,0%). Стоимостный и физический объемы импорта этих товаров возросли по сравнению с аналогичным периодом прошлого года на 25,6% и 16,8% соответственно.

Удельный вес металлов и изделий из них в товарной структуре импорта в январе-октябре 2017 года составил 5,8% (в январе-октябре 2016 года – 5,4%). Стоимостной объем данной товарной группы по сравнению с январем-октябрем 2016 года увеличился на 31,7%, а физический – на 42,4%. Возросли физические объемы ввоза труб на 82,4%, проката плоского из железа и нелегированной стали – на 12,4%.

В товарной структуре импорта из стран СНГ в январе-октябре 2017 года удельный вес продовольственных товаров и сырья для их производства составил 22,6% (в январе-октябре 2016 года – 23,5%). Возросли физические объемы поставок продовольственных товаров по сравнению с январем-октябрем 2016 года на 1,5%, в том числе молока и сливок на 43,4%, рыбы свежей и мороженной – на 28,1%, мяса домашней птицы – на 10,3%. При этом снизились физические объемы поставок цитрусовых на 22,9%, сыров и творога – на 2,9%, масла сливочного – на 0,7%.

Доля машин и оборудования в январе-октябре 2017 года составила 21,7% (в январе-октябре 2016 года – 22,6%). Стоимостный объем импорта данной товарной группы по сравнению с январем-октябрем 2016 года возрос на 21,0%. Стоимостный объем поставок железнодорожной техники и ее частей увеличился в 2,4 раза, средств наземного транспорта, кроме железнодорожного – на 47,6%, механического оборудования – на 11,2%.

Вместе с тем снизились объемы поставок инструментов и аппаратов оптических на 12,9%. Возросли физические объемы ввоза легковых автомобилей на 50,7%, грузовых автомобилей – на 25,5%.

Удельный вес металлов и изделий из них в товарной структуре импорта из стран СНГ в январе-октябре 2017 года составил 16,8% (в январе-октябре 2016 года – 13,8%). Стоимостный объем данной товарной группы по сравнению с январем-октябрем 2016 года возрос на 54,3%, а физический – на 39,5%. Возросли физические объемы ввоза проката плоского из железа и нелегированной стали на 41,5%, труб – на 33,8%.

Удельный вес продукции химической промышленности в товарной структуре импорта в январе-октябре 2017 года составил 13,5% (в январе-октябре 2016 года – 14,5%). Стоимостный объем ввоза продукции химической промышленности возрос по сравнению с январем-октябрем 2016 года на 17,3%, а физический – на 15,5%. Физические объемы поставок пластмасс и изделий из них возросли на 13,1%, продуктов неорганической химии – на 7,9%. Сократились физические объемы поставок органической химии на 14,4%.

Удельный вес текстильных изделий и обуви в товарной структуре импорта в январе-октябре 2017 года составил 7,2% (в январе-октябре 2016 года – 7,9%). Стоимостный и физический объемы импорта этих товаров возросли по сравнению с аналогичным периодом прошлого года на 15,2% и 23,3% соответственно.

Доля импорта топливно-энергетических товаров в январе-октябре 2017 года составила 4,6% (в январе-октябре 2016 года – 3,9%). Стоимостный объем данной товарной группы по сравнению с январем-октябрем 2016 года увеличился на 47,8%, а физический – на 8,3%.

В страновой структуре внешней торговли России ведущее место занимает Европейский Союз, как крупнейший экономический партнер страны. На долю Европейского Союза в январе-октябре 2017 года приходилось 42,7% внешнеторгового оборота России (в январе-октябре 2016 года – 43,2%), на страны СНГ – 12,4% (12,3%), на страны ЕАЭС – 8,8% (8,6%), на страны АТЭС – 30,5% (29,9%).

Основными торговыми партнерами России в январе-октябре 2017 года среди стран дальнего зарубежья были: Китай, товарооборот с которым составил 68,9 млрд.долларов США (130,8% к январю-октябрю 2016 года), Германия – 40,1 млрд.долл.США (123,3%), Нидерланды – 33,0 млрд.долл.США (126,6%), Италия – 19,3 млрд.долл.США (118,6%), США – 18,7 млрд.долл.США (116,9%), Турция – 17,1 млрд.долл.США (137,9%), Республика Корея – 16,5 млрд.долл.США (131,4%), Япония – 15,0 млрд.долл.США (115,2%), Польша – 12,9 млрд.долл.США (124,1%), Франция – 12,1 млрд.долл.CША (111,8%).

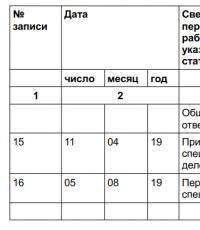

Объемы торговли со странами СНГ в январе-октябре 2016-2017 гг. приведены ниже: млн.долл.США

|

СТРАНА |

ЭКСПОРТ |

ИМПОРТ |

||

|

Январь-октябрь 2016 г. |

Январь-октябрь 2017 г. |

Январь-октябрь 2016 г. |

Январь-октябрь 2017 г. |

|

|

АЗЕРБАЙДЖАН |

||||

|

БЕЛАРУСЬ* |

||||

|

КАЗАХСТАН |

||||

|

КИРГИЗИЯ |

||||

|

ТАДЖИКИСТАН |

||||

|

ТУРКМЕНИЯ |

||||

|

УЗБЕКИСТАН |

||||

* Включены досчеты на неучтенные объемы взаимной торговли Российской Федерации с Республикой Беларусь.

Во внешнеторговый оборот России включены рыба и морепродукты Российской Федерации не подлежащие доставке для таможенного оформления на территории РФ; бункерное топливо, горючее, продовольствие и материалы, приобретенные за пределами территории РФ; товары и транспортные средства, ввезенные физическими лицами; досчеты на неучтенные объемы взаимной торговли со странами ЕАЭС.

В экспорт России включены рыба и морепродукты Российской Федерации не подлежащие доставке для таможенного оформления на территории РФ; досчеты на неучтенные объемы взаимной торговли со странами ЕАЭС.

В импорт России включены бункерное топливо, горючее, продовольствие и материалы, приобретенные за пределами территории РФ; товары и транспортные средства, ввезенные физическими лицами; досчеты на неучтенные объемы взаимной торговли со странами ЕАЭС.

Снижение розничного товарооборота за период 2015 и 2016 составило почти 20% - такого падения рынок России не знал никогда. На фоне рухнувшего платежеспособного спроса и обострения борьбы за потребителя в рознице наметились тенденции, которые непременно окажут влияние на развитие рынка в самом ближайшем будущем.

Больше проверок со стороны государства

Изменения в законе «О торговле» и в нормативных актах наложили свой отпечаток на взаимоотношения игроков друг и другом и с гос. структурами. В 2017 году продолжится процесс адаптации к работе в новом правовом поле, который затрагивает и поставщиков, и продавцов.

По поручению правительства с 1 января 2017 г. территориальные органы ФАС провели масштабные проверки готовности компаний к работе по новым нормам закона «О торговле» и запросили у компаний десятки тысяч страниц договоров и отчетов, касающихся 2015, 2016 и начала 2017 годов. Акцент был сделан на крупных федеральных сетях. «Компании вполне готовы к работе в новых условиях, хотя далеко не все договоры с поставщиками были перезаключены по самым разным причинам, начиная с пересмотра стратегии сетей и заканчивая невозможностью в сжатые сроки найти правильную, удовлетворяющую обе стороны формулу взаимодействия», - рассказал Сергей Кузнецов, директор Союза независимых сетей России.

Федералы против регионалов: борьба усиливается

Территориальная экспансия сетей, направленная на захват доли рынка, привела к тому, что в крупных городах магазины федеральных и региональных сетей тесно соседствуют и борются за потребителей. Местные торговые компании считают, что в своем регионе они более эффективно управляют сетью, лучше знают потребителя.

Однако федеральные сети за счет своих объемов имеют возможность продавать отдельные категории товаров на 30-40% дешевле. Местным компаниям приходится делать сложный выбор - продавать отдельные товары себе в убыток, не продавать их вообще или искать для них замену. А найти адекватную замену крупным федеральным производителям удается далеко не всегда.

«Тезис о том, что конкуренция ужесточается, звучал постоянно, но в этом году стоит поменять термин, так как конкуренция стала жесткой как никогда, и с этим придется считаться», - отмечает Иван Федяков, генеральный директор «INFOLine».

Лидеры отрасли пытаются захватить рынок

Лидеры рынка стали еще больше. Согласно предварительным данным ежегодного рейтинга торговых сетей компании «INFOLine», в 2016 г. на топ-100 российского ритейла приходится треть всего розничного товарооборота. При этом 10 игроков консолидировали больше половины выручки приходящейся на топ-100, что составляет 4 трлн рублей.

В широкой рознице — оживление. Потребитель запасается новогодним ассортиментом в преддверии праздников. Однако эта картина не так радужна, как может показаться на первый взгляд. Цены растут, покупательная способность падает, и лучше не будет — таковы прогнозы участников ключевого звена торговопроводящей цепочки — дистрибьюторов.

Каролина Кузнецова, региональный менеджер торговой компании «Глобал Трейдинг» : «Даже по сравнению с 2016 г. объем продаж снизился. Конечно, до Нового года наши клиенты стараются закупить товар, но таких больших складских запасов, как до кризиса, не делают. Причем многие из тех, кто раньше закупал по 20 тонн, сегодня берет 2-3 тонны товара, соответственно, с такими клиентами пришлось прекратить сотрудничество, ставшее для нас невыгодным. Мы работаем по очень низким ценам и при этом даем большой объем, а значит, в приоритете — заказчик, который способен оплатить целый контейнер.

Перед Новым годом традиционно растет спрос на плодово-овощную, рыбную консервацию, на крупы, прежде всего рис. Но, опять же, клиенты закупают товара незначительно больше, чем в течение года, — может быть, на один процент».

Евгения Додулина, коммерческий директор торговой компании «Продсервис» : «Мы специализируемся на торговле мясом — это продукт, который, в принципе, всегда присутствует на столе потребителя, какой бы ни был год, и для подавляющего большинства праздники без него немыслимы. Но говорить о новогоднем всплеске, который мы ожидали и который всегда присутствовал в продажах в этот период, я не могу».

Наталья Мерзлякова, руководитель торговой компании «Элеон» : «Такого не было у нас никогда — даже в прошлый кризис 2008-2009 г. По сравнению с 2012-2014 гг. спрос упал в два раза точно. Если в 2012 г. я перед праздниками не могла ни на минуту отлучиться с работы, сегодня у меня масса свободного времени. Причем с каждым годом продажи все слабее».

Экономика должна быть экономной

Спад продаж отмечается по всей длине торговопроводящей цепочки — от производителей до розничных полок, и эта динамика насчитывает почти четыре года. Эксперты говорят: потребитель продолжает нищать, продажи продолжают падать, соответственно, рынок перестраивается в сторону экономсегмента.

Каролина Кузнецова: «Ассортиментный ряд изменился достаточно сильно. Растет запрос на экономсегмент, в течение года торговые сети в большинстве своем запрашивали именно его. Так, например, один из наших заказчиков ушел от консервированной сайры среднего ценового сегмента в эконом. Следовательно, производитель тоже подстраивается под рынок. Конечно, «Доброфлот» не будет производить очень бюджетную продукцию под своей торговой маркой, но сегодня создаются какие-то новые, дешевые бренды — допустим, «Нептун», то есть такие товары производители выводят в отдельный сегмент и каждый год стараются расширять линейку».

По мере того, как экономика продолжает замедляться, ассортимент широкой розницы становился бы более демократичным, если бы доставка продукции не ознаменовывалась увеличением тарифов «РЖД».

«Наша продукция подорожала в силу увеличения тарифов «РЖД» — примерно на 3 рубля за кг», — отмечает Евгения Додулина.

В то же время, по словам экспертов, на мясное направление повлиял отказ от бразильского импорта. Россельхознадзор с 1 декабря временно ограничил ввоз продукции свиноводства и говядины из Бразилии — в товарах ведомство обнаружило запрещенный стимулятор роста — рактопамин. Но дистрибьюторы и ретейлеры полагают, что этот запрет упирается в большую политику. И, как уже было с закрытием турецкого, американского направлений импорта, чей-то бизнес, завязанный на бразильскую продукцию, пострадал. Зато ряд российских производителей получил выигрышные позиции.

2018 г. пройдет под знаком экономии, считают эксперты — еще более жесткой, учитывая, что расходы на логистику, коммунальные нужды и т. д. растут, а реальные доходы населения падают.

Евгения Додулина: «Посмотрите вокруг, и вы увидите, что рынок уже изменился. Компании стали экономить, причем в значительной степени это затрагивает кадровую политику. Ориентация — на более квалифицированные кадры, причем важно, чтобы эти кадры 8 часов рабочего времени занимались именно работой. Слабые компании закрылись, сильные, наоборот, стали думать, как еще развиться. На Дальнем Востоке появились такие бюджетные сети со сниженными ценами, как «Радиус» и новосибирская сеть «Светофор». Вспомните, ведь до кризиса их не было».

Рынок уже не будет прежним, во всяком случае, в 2018-2019 гг. — точно, предупреждают эксперты, несмотря на многообещающие новости о том, что «ЦБ поверил в будущее российской экономики». И пока Эльвира Нибиуллина заявляет, что «экономика стабильна, может и должна расти быстрее», потребитель закупает самое дешевое шампанское к новогоднему столу, благо сегодня у него появилось разнообразие выбора.

«Самое бюджетное шампанское сегодня можно приобрести в районе 150 рублей. В основном это игристые вина российского производства»,— говорит Ольга Шилова, заместитель гендиректора ЗАО «Тихоокеанская продовольственная компания».

В тучных 2012-2014 гг. такого ассортимента не было. Сегодня он появился, в соответствии с итальянской поговоркой, которая в русскоязычной версии звучит как «Роберто любил оливки, а теперь любит картошку на луковой подливке».

Марина Останина, генеральный директор торговой компании «Русьимпорт — Приморье» : «Мы с сожалением констатируем, что новогодние бюджеты урезаются. Корпоративы становятся более бюджетными, а во многих компаниях просто отменяются. Кроме того, нельзя сбрасывать со счетов, что если раньше было повсеместной традицией встречать праздник дома, с семьей, сегодня многие наши граждане поменяли приоритеты и улетают в теплые страны, а значит, увозят с собой деньги, которые могли бы потратить здесь. В сравнении даже с прошлым годом в магазинах уменьшился спрос на новогодние подарки, игрушки. Это же касается и алкоголя. Конечно, часть стабильных потребителей остается, но как произошло 2 года назад падение продаж на 20%, так эти показатели и остаются примерно на том же уровне. Люди сократили издержки на потребление алкогольной продукции».

Юлия ПИВНЕНКО

сайт – Текущие объемы розничной торговли все еще остаются ниже прошлогодних. За первый квартал оборот розницы оказался меньше на 1,8%, чем годом ранее. Чтобы хоть как-то поддержать продажи, магазины кричат о скидках и промоакциях, а также заполняют полки продуктами в собственной упаковке по минимальным ценам.

По данным социологов, каждый третий российский покупатель (34%) решается на покупку только самых дешевых марок товаров. Еще пять лет назад такой стратегии придерживался только каждый четвертый покупатель (23%). С другой стороны, эксперты отмечают, что магазины все чаще вынуждены продавать товар со скидкой и прибегать к маркетинговым уловкам для активизации спроса.

Среди российских потребителей сформировалась устойчивая группа любителей скидок и специальных предложений – в холдинге «Ромир» называют их Cherry Pickers (любители похватать вишенки с торта). Еще пять лет назад доля тех, кто хотел «поживиться» за счет промоакций, составляла едва уловимые 3%. Но уже осенью 2015 года число «охотников за вишней» достигло 16% от всех потребителей, а сейчас их количество определяется почти в 20%. Если до кризиса люди часто покупали просто молоко, просто масло и просто сметану, не особенно интересуясь брендом и ценой, которая должна была быть просто в каких-то средних рамках, то теперь, после резкого падения доходов большинства граждан, главным критерием при покупке стала именно цена.

По данным Института социального анализа и прогнозирования, реальные располагаемые денежные доходы населения в феврале 2017 года опять сократились, на этот раз на 4,1% по сравнению с аналогичным периодом 2016 года, а во вторник Росстат сообщил, что за март доходы сократились на 2,5% по отношению к марту 2016-го. Доходы населения падают четвертый год подряд. Уровень бедности за прошлый год составил 13,5%, это самый высокий показатель за последние девять лет.

В такой обстановке трудно ассоциировать людей, пытающихся всеми способами сохранить уровень потребления, с пронырами, которые так и норовят схватить подешевевший товар. Cherry Pickers – это скорее продукт слабой экономики, а их появление спровоцировано не только низкими доходами, но и мерами предприятий торговли, которые пытаются хоть как-то оживить спрос. Оборот розничной торговли в марте сократился, по данным Росстата, на 0,4% в годовом выражении, в первом квартале – на 1,8% по отношению к первому кварталу 2016-го. Розничная торговля сокращается в России третий год подряд.

Аналитики «Ромира» считают, что задолго до кризиса отмечался рост доли промотоваров, что подрывало лояльность покупателей к брендам и торговым сетям. Сегодня же масштабы промоакций и всевозможных скидок и акций достигли такого размаха, что в некоторых категориях просто невозможно приобрести товары вне промоакций. Треть крепкого алкоголя, кондитерских изделий, соков, соусов реализуется через промопрограммы. Еще больше – вода (37%), газировка (39%), сухофрукты (44%) и орехи (51%).

За последний год 96% россиян вольно или невольно стали участниками такого маркетингового хода магазинов, как покупка товара из разряда «собственной торговой марки» (СТМ), который априори дешевле конкурентов (если литр молока какого-нибудь продается обычно за 70–80 руб., то «свое» молоко с выдуманной магазином маркой могут отдать и за 43 руб.). «Ромир» называет эту модель псевдоскидочной, но, как показывают результаты опросов, 44% россиян знают, что речь идет о собственных торговых марках сетей, а каждый пятый респондент (22%) воспринимает СТМ просто как самые дешевые товары в магазине, что в принципе верно, так как товары СТМ в среднем на 20% дешевле брендированных аналогов. СТМ сейчас присутствуют более чем в 220 категориях. Наиболее распространенные – это молочные продукты, а из непродуктовых категорий – шампуни, стиральные порошки, зубная паста и средства личной гигиены.

Доля СТМ в России еще в 2010 году составляла 2%, а сегодня в Центральном регионе этот показатель достигает 40%, в Поволжье показатель поменьше, но тоже ощутимый (17%). В остальных округах на сетевые марки приходится пока только десятая часть общего денежного оборота магазинов. Кстати, в Европе показатели тоже разнятся. Например, в Польше каждый четвертый товар (24%) продается под собственной торговой маркой сети, во Франции – 28%, а в Великобритании, Испании и Швейцарии этот показатель превышает 40%.

«Количество акционных товаров у нас может достигать 5–10%, в зависимости от магазина, – считает аналитик группы компаний «Финам» Богдан Зварич . – Часть торговых сетей предпочитает регулярно варьировать скидочные товары, опираясь на постоянных покупателей – владельцев дисконтных карт. При этом скидки предоставляются не только посредством снижения цены на конкретный товар, но и через стимулирование покупателей за счет акций, где покупка двух и более товаров приводит к скидке, например продажа двух товаров по цене одного. При этом я бы не стал говорить о росте количества товаров, продаваемых со скидкой. Несмотря на снижение покупательной способности населения, торговые сети не готовы снижать цены через скидки, так как сложная экономическая ситуация ведет к ухудшению их показателей и результатов».

Чуть больше «ставку» делают другие эксперты.

«Процент скидочных товаров зависит от магазина, и подсчитать его довольно непросто, поскольку система скидок нередко отличается подвижностью – процент скидки и время действия акции могут быстро меняться. Постоянное изменение заставляет покупателя быть в тонусе – следить за новостями магазина и оставаться лояльным ему, – сказала «НГ» управляющий партнер компании «2К» Тамара Касьянова .

Кроме того, постоянно действуют различные купоны и промокоды, которые также дают различные скидки. Плюс карты лояльности и внесезонные распродажи, в том числе в связи с ликвидацией магазина, которая, в свою очередь, может быть чисто маркетинговым трюком. В общей сложности процент скидочных товаров формально может достигать 50% и более, особенно если речь идет об онлайн-магазине. Общую картину оценить бывает непросто еще и потому, что бывают «липовые скидки», то есть товар или услуга предлагается по завышенной цене и тут же делается заметная скидка. Поэтому можно говорить о максимум четверти товаров, которые идут со скидкой. Обычно это 10–15% или даже меньше. В зависимости от конкретного магазина и от выбора покупателя, если исключить «липовые скидки», средняя фактическая доля скидочных товаров в общем чеке может составлять 10–30%».

Материал подготовлен на основе доклада Vend «Тренды и прогнозы в розничной торговле 2017». Как и в издании 2016 года , здесь раскрыты тенденции и проблемы (включая персонализацию, внутримагазинный опыт и развитие платежных технологий), которые оказывают значительное влияние на индустрию ритейла.

1. Ритейлеры, повышающие качество продукта, прозрачность и стабильность, будут процветать

Поскольку в онлайне сегодня можно найти любую информацию, покупатели больше не согласны пребывать в неведении относительно товаров, которые они покупают.

Увеличение количества прозрачных, экологически сознательных компаний, таких как Warby Parker и Everlane, в последние годы инициировало радикальное изменение индустрии розничной торговли. Мы ожидаем, что эта тенденция будет набирать обороты.

Потребители начинают все больше интересоваться тем, куда идут их деньги, нежели просто товаром, который они на эти деньги покупают. Уже недостаточно просто продавать высококачественные продукты без какой-либо информации об их предыстории.

Наоборот, покупатели потянулись к ритейлерам, которые показывают все внутренние механизмы своей работы. Everlane, например, раскрывает стоимость производства своих продуктов: материалы, работа, пошлины и наценка. Они также включают информацию о заводах, где производятся товары, добавляют фото и видео работников и самих . Таким образом, клиенты Everlane в точности знают, что было затрачено на производство продукта, который они собираются купить, и могут чувствовать удовлетворение от того, какая подготовка и моральные принципы связаны с их покупкой.

В этой тенденции играют роль несколько факторов: общемировой переход к устойчивому развитию, желание потребителей быть более этически сознательными в принятии решений о покупках и большая заинтересованность в поддержке брендов с «сильным сознанием индивидуальности ».

Пример. Недавно клиент Vend - новозеландский бутик винтажной одежды и товаров для дома Bread and Butter Letter, торгующий исключительно товарами, произведенными в Новой Зеландии, - рассказал нам: «Мы заметили, что наши покупатели все чаще задают серьезные вопросы: откуда приходят товары, из чего они сделаны. Мы также заметили, что люди стали чаще отказываться от наших бумажных пакетов и приносят свои!»

До 27 июля IKEA Centres Russia ищет инновационные решения в сфере ритейла. Если у вас есть технология, которая сделает шопинг в торговом центре комфортнее, !

2. Магазины, дающие уникальный внутримагазинный опыт, будут процветать

В 2017 году править бал будут ритейлеры, которые предоставляют уникальный внутримагазинный опыт (in-store experiences). В конце концов, единственный способ убедить покупателя приходить в ваш магазин вместо совершения покупок онлайн - это дать ему впечатления, которые он не сможет получить нигде больше.

Когда мы слышим «внутримагазинный опыт» применительно к розничной торговле, большинство из нас мыслит масштабно: мы вспоминаем тот факт, Urban Outfitters покупает закусочную Pizzeria Vetri для включения ее в свои магазины, или умные примерочные в Rebecca Minkoff .

Но это только один аспект из двух направлений тренда покупательского опыта. А какой другой? Поиск способов догнать и перегнать удобство онлайн-шоппинга.

Большинство ритейлеров предпринимают попытки сделать это путем создания омниканального шоппинга - другими словами, перенося преимущества онлайн-мира в физические магазины из кирпича и бетона.

Возьмем, к примеру, Crate + Barrel. Магазин товаров для дома недавно тестировал программу под названием «Мобильная тележка». Покупатели просматривали стеллажи, используя предоставленные магазином планшеты, могли использовать их для сканирования штрихкодов и получения дополнительной информации о продуктах, добавления товаров в список желаний и получения помощи продавцов-консультантов при выборе товаров.

Внутримагазинный опыт становится все более важным для клиентов и мы предполагаем, что все больше ритейлеров будут инвестировать в подобные инициативы.

3. Все ритейлеры внедрят мобильные платежи

Мобильные платежи - это путь (наступившего) будущего. До конца 2017 года ритейлеры, которые еще не внедрили их, будут предпринимать все усилия, чтобы это сделать.

Согласно прогнозам конца 2016 года, количество пользователей мобильных платежей по всему миру достигнет 447,9 миллинов . По оценкам TechCrunch , 70% всех мобильных пользователей в США в 2017 году сделают хоть один мобильный платеж. Ожидается, что объем мобильных платежей в целом в 2017 году достигнет $60 миллиардов, а Business Insider пишет, что к 2020 году мобильные платежи достигнут $503 миллиарда в объеме продаж.

Совершенно ясно, куда движется индустрия розничной торговли в части платежей - по крайней мере сейчас.

Ритейлеры, которые в ближайшее время не внедрят решения для проведения мобильных платежей, будут отставать [от рынка - прим. пер.] и рискуют потерять свои объемы продаж, а это может означать потерю очень больших денег.

Можем поспорить, что все ритейлеры заскочат на этот поезд, внедряя наиболее подходящие для себя системы мобильной оплаты, такие как мобильные POS-системы, кастомизированные платежные мобильные приложения (как Kohl’s Pay) или решения сторонних производителей (как Apple Pay).

В 2017 году развитие бесконтактных транзакций - будь это карта с бесконтактной оплатой или мобильное устройство с цифровым кошельком - ускорится. Мы наблюдаем устойчивый двузначный рост бесконтактных транзакций в Канаде. США также будут стимулировать этот рост в связи с их переходом на EMV . Бизнесы, которые проводят транзакции, должны подумать заблаговременно и найти решение, поддерживающее бесконтактные возможности для обновления своих EMV систем в будущем.

Потребителям нравится касаться , и бизнес должен подготовиться, чтобы преуспеть в этой области. С продолжающимся распространением Apple Pay, Android Pay и Samsung Pay в Северной Америке и по всему миру важность бесконтактных платежей будет возрастать. Потребители будут ожидать возможности любым желаемым способом, а бизнес должен будет эволюционировать вместе с изменяющимися ожиданиями клиентов.

4. Маленькие магазины приходят; большие - уходят

Эволюция предпочтений потребителей подтолкнет еще больше сетевых ритейлеров сконцентрировать свое внимание на магазинах меньшего формата.

Когда дело коснется размеров магазина, в 2017 году меньше значит больше . Мы уже наблюдаем изменения у таких гигантов розничной торговли, как Target , Best Buy и IKEA , инвестирующих в магазины малого формата для удовлетворения желания потребителей более контролируемого ассортимента.

Чтобы лучше понять, почему покупатели уходят из больших магазинов, нужно взглянуть на другой большой тренд в розничной торговле: важность удобства и доступности. Когда люди могут совершать покупки онлайн и получать купленные товары прямо домой в течение нескольких часов, им нужно пообещать быстрый и легкий процесс покупок, чтобы соблазнить поехать в физический магазин.

Покупатели больше не хотят терять драгоценное время, бродя по бесконечным проходам здоровенных гипермаркетов. Напротив, они хотят простоты и эффективности в форме небольших магазинов со специализированным выбором.

У маленьких магазинов есть и другие преимущества. Требуется меньше затрат для их открытия и облуживания, они занимают меньшую площадь в городской среде, позволяя ритейлерам капитализировать потенциал густонаселенных центров.

5. Персонализация будет становиться все более важной для потребителей

Конечно, Nike - большой и финансово успешный, поэтому у них есть ресурсы доводить персонализацию до предела ее возможностей, но более мелкие ритейлеры тоже могут воспользоваться этой тенденцией.

Идеи? Таргетирование контента (используя такие средства, как истории покупок) на пользователей с учетом их предпочтений, использование технологий определения местоположения, таких, как маяки, для показа персонализированных предложений на мобильных устройствах клиентов. У маленьких магазинов есть и другие преимущества. Требуется меньше затрат на их открытие и облуживание, они занимают меньшую площадь в городской среде, позволяя ритейлерам капитализировать потенциал густонаселенных центров.

Потребители начинают ожидать большего от программ лояльности розничных ритейлеров. Они хотят больше персонализации и предложений, которые не покупаются за деньги. Согласно опросу Virtual Incentives, 56% потребителей сказали, что получение персональных бонусов улучшило бы восприятие бренда.

Средством получения доступа к данным клиентов, которые делают эти персональные бонусы и предложения возможными, как правило, являются программы лояльности. Потребители все чаще готовы давать доступ к личным данным для честных предложений лояльности или персональных стимулов. По данным Accenture, 54% потребителей говорят, что они готовы открыть ритейлерам личную информацию и свои покупательские предпочтения, чтобы получать персональные предложения (рост с 33% в 2014 году).

В 2017 году ритейлеры увидят преимущества этой потрясающей новой технологии, позволяющей с легкостью собирать информацию о клиентах, и осознают необходимость использования этих данных для создания более персонализированных программ лояльности и предложений вместо прошлых обобщенных и скучных вариантов.

6. Доставка в тот же день выйдет на первый план

Бесплатная доставка в современном мире уже не просто опция, а требование. Название новой игры? Скорость.

Возможно, потребители уже не хотят сами ходить в физические магазины, но все еще хотят сразу получить удовольствие от возможности немедленно забрать покупки домой. Лучший способ обеспечить это - доставка в день заказа.

Возьмите, к примеру, iPic Theaters. Сайт компании приветствует посетителей заголовком «Ваш лучший выходной вечер» - и они на самом деле имеют это в виду. iPic совмещает классический опыт похода в кино с роскошными креслами, коктейльной программой, превосходными ресторанами, предлагающими изысканные блюда. Клиенты даже могут заказывать еду и напитки прямо из своих кресел во время просмотра фильма.

Эти инновационные концепции обеспечивают достаточные стимулы для людей, чтобы совершить поездку в физическое место, и поэтому мы увидим еще больше подобного в следующем году.

9. Информация по-прежнему существенный компонент успеха в розничной торговле

Больше ритейлеров будут использовать в каждой части процесса работы: от цепи поставок и до этапа после совершения человеком покупки.

Ритейлеры, принимающие решения на основе данных, превзойдут тех, которые так не делают. Все больше и больше торговцев признают это - вот почему мы думаем, что компании удвоят сбор и анализ данных.

JustFab - один из примеров компании, которая использует данные своих клиентов с пользой. Чтобы больше узнать о своем сообществе, ритейлер модной одежды проводит опросы о стиле, а затем делает рекомендации на основе предпочтений отдельных людей. Также JustFab тщательно отслеживает продукты, которые просматривает, отклоняет и покупает каждый член их программы, и использует эти данные, чтобы подсказывать варианты выбора.

Использование информации для персонализации взаимодействия с каждым клиентом - это только начало. Анализ данных также играет важную роль за кулисами, особенно, когда дело касается управления запасами и сбыта. Ритейлеры полагаются на данные, чтобы предсказывать спрос и принимать важные решения по контролю запасов.